9月15日,国务院办公厅发布关于进一步优化营商环境降低市场主体制度性交易成本的意见,包括五方面23项内容。

在进一步规范涉企收费、推动减轻市场主体经营负担方面,意见提出,着力规范金融服务收费,鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。

全面实施市场准入负面清单管理

在进一步破除隐性门槛、推动降低市场主体准入成本方面,意见提出,全面实施市场准入负面清单管理;着力优化工业产品管理制度;规范实施行政许可和行政备案;切实规范政府采购和招投标;持续便利市场主体登记。

对于全面实施市场准入负面清单管理,意见要求,健全市场准入负面清单管理及动态调整机制,抓紧完善与之相适应的审批机制、监管机制,推动清单事项全部实现网上办理。稳步扩大市场准入效能评估范围,2022年10月底前,各地区各部门对带有市场准入限制的显性和隐性壁垒开展清理,并建立长效排查机制。深入实施外商投资准入前国民待遇加负面清单管理制度,推动出台全国版跨境服务贸易负面清单。

着力规范金融服务收费

在进一步规范涉企收费、推动减轻市场主体经营负担方面,意见要求,着力规范金融服务收费。

具体而言,意见提出,加快健全银行收费监管长效机制,规范银行服务市场调节价管理,加强服务外包与服务合作管理,设定服务价格行为监管红线,加快修订《商业银行服务价格管理办法》。鼓励银行等金融机构对小微企业等予以合理优惠,适当减免账户管理服务等收费。坚决查处银行未按照规定进行服务价格信息披露以及在融资服务中不落实小微企业收费优惠政策、转嫁成本、强制捆绑搭售保险或理财产品等行为。鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。

持续优化投资和建设项目审批服务

在进一步优化涉企服务、推动降低市场主体办事成本方面,意见要求,持续优化投资和建设项目审批服务。

具体来看,意见提出,探索建立部门集中联合办公、手续并联办理机制,依法优化重大投资项目审批流程,对用地、环评等投资审批有关事项,推动地方政府根据职责权限试行承诺制,提高审批效能。2022年10月底前,建立投资主管部门与金融机构投融资信息对接机制,为重点项目快速落地投产提供综合金融服务。2022年11月底前,制定工程建设项目审批标准化规范化管理措施。2022年底前,实现各地区工程建设项目审批管理系统与市政公用服务企业系统互联、信息共享,提升水、电、气、热接入服务质量。

切实保护市场主体合法权益

意见要求,进一步加强公正监管,切实保护市场主体合法权益。具体来看,创新实施精准有效监管,严格规范监管执法行为,切实保障市场主体公平竞争,持续加强知识产权保护。

关于切实保障市场主体公平竞争,意见明确,全面落实公平竞争审查制度,2022年10月底前,组织开展制止滥用行政权力排除、限制竞争执法专项行动。细化垄断行为和不正当竞争行为认定标准,加强和改进反垄断与反不正当竞争执法,依法查处恶意补贴、低价倾销、设置不合理交易条件等行为,严厉打击“搭便车”“蹭流量”等仿冒混淆行为,严格规范滞压占用经营者保证金、交易款等行为。

切实稳定市场主体政策预期

意见指出,进一步规范行政权力,切实稳定市场主体政策预期,包括不断完善政策制定实施机制、着力加强政务诚信建设、坚决整治不作为乱作为等。

在不断完善政策制定实施机制方面,意见要求,2022年11月底前,开展行政规范性文件合法性审核机制落实情况专项监督工作。切实发挥中国政府网网上调研平台及各级政府门户网站意见征集平台作用,把握好政策出台和调整的时度效,科学设置过渡期等缓冲措施,避免“急转弯”和政策“打架”。各地区在制定和执行城市管理、环境保护、节能减排、安全生产等方面政策时,不得层层加码、加重市场主体负担。建立健全重大政策评估评价制度,政策出台前科学研判预期效果,出台后密切监测实施情况,2022年底前,在重大项目投资、科技、生态环境等领域开展评估试点。

文件提到,着力规范金融服务收费。

加快健全银行收费监管长效机制,规范银行服务市场调节价管理,加强服务外包与服务合作管理,设定服务价格行为监管红线,加快修订《商业银行服务价格管理办法》。鼓励银行等金融机构对小微企业等予以合理优惠,适当减免账户管理服务等收费。坚决查处银行未按照规定进行服务价格信息披露以及在融资服务中不落实小微企业收费优惠政策、转嫁成本、强制捆绑搭售保险或理财产品等行为。

鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。接下来,跟大家捋一捋买公募基金产品能产生的费用。

1、管理费:管理费是指支付给实际运用基金资产、为基金提供专业化服务的基金管理人的费用,也就是管理人为管理和操作基金而收取的报酬。基金管理费是基金公司的主要收入来源。管理难度越大的基金管理费收取越高。

2、托管费:基金托管费是指基金托管人为基金提供托管服务而向基金收取的费用,主要为银行机构。基金资产由基金托管方独立托管监督,依据基金经理的指令进行操作,保障基金资产安全。

3、认购费:认购费指投资者在基金发行募集期内购买基金时的手续费。被动股票型认购费多在0.5-0.8%,债券型基金认购费多在0.3-0.6%;另外,货币基金以及部分短债基金不收认购费。为了便利基金募集资金,认购费一般会比基金成立后的申购费低一些。

4、申购费:申购费是指投资者在基金存续期间向基金管理人购买基金时所支付的手续费。申购费率一般比认购费高出0.2-0.3个百分点,偏股主动型基金申购费在1-1.5%。

在基金申购时,又分前端收费和后端收费,前端收费就是指投资者在购买基金的时候,一次缴纳购买费用;后端收费是指购买时先不支付申购费,待赎回时将申购费和赎回费一并支付。现在很多第三方平台申购费都是打一折了,有时候甚至是0.1折。

5、赎回费:基金赎回费率,指的是投资人卖出基金份额时支付的费用比率。而持有基金的时间不同,赎回费率也是会有所不同的。持有时间越长,赎回费费率越低。7天以内赎回是属于惩罚性收费。一般建议持有2年以上,这时大部分基金赎回费就为0了。

6、销售服务费:部分基金为了方便短期投资者还设计了C类份额。A类份额是代表常规的前端收费,C类份额没有申购费,赎回费一般持有超过一个月免收,但收取销售服务费。

同一只基金,选A类还是选C类份额的问题,一般根据投资时间的长短进行选择。以偏股型基金为例,C类的销售服务费通常为0.4%-0.8%年。对比A类份额0.15%的申购费+0.5%的赎回费,差不多6-8个月为两种收费模式的临界平衡点。所以对于偏股型基金,拟持有8个月以上选A类划算,6个月以下选C类划算。因费率不同,各个基金优劣分界线略有不同。

基金报此前有统计,8月31日,随着公募基金中报披露完毕,公募基金行业的管理费、客户维护费、托管费、销售服务费等重要费用也陆续披露。天相投顾数据显示, 2022年上半年,公募基金管理费、托管费、客户维护费(从管理费中计提)、销售服务费分别为720亿元、152亿元、206亿、106亿。

这样,今年上半年,基金管理人和销售机构从基金资产中提取的管理费、托管费和销售服务费等三大费用总和达到978亿元。如果把成立不满两月未公布中报的基金三大费用也包括在内,预计可达千亿水平。

在上半年股市巨震中,权益类基金贡献的管理费收入减少,但债基、货基等固收类品种发力,为行业增色不少,上半年公募管理费收入720亿,同比增幅近7%,逆市保持了正增长。另外,尾随佣金、托管费、销售服务费等也都同比出现10%左右的增长。

公募基金管理费收入虽然多达720亿元,但并不是拿到账面的全部管理费收入,银行、第三方基金销售机构等也会从管理费中分一杯羹,客户维护费(即“尾随佣金”)就是一笔重要的支出。

在2022年上半年托管费上,天相投顾数据显示,上半年托管费用总计151.61亿元,同比增长16亿元,增幅12%。

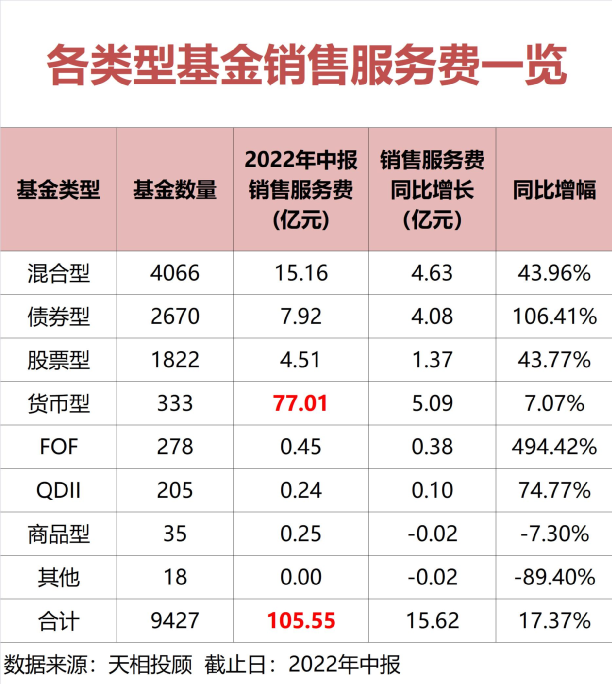

销售服务费一般包括给销售机构的佣金,基金管理人的营销费用和服务费用,通常是针对C类份额收取。截至2022年上半年,各类型基金的销售服务费合计105.55亿元,同比增长15.6亿元,增幅17%。

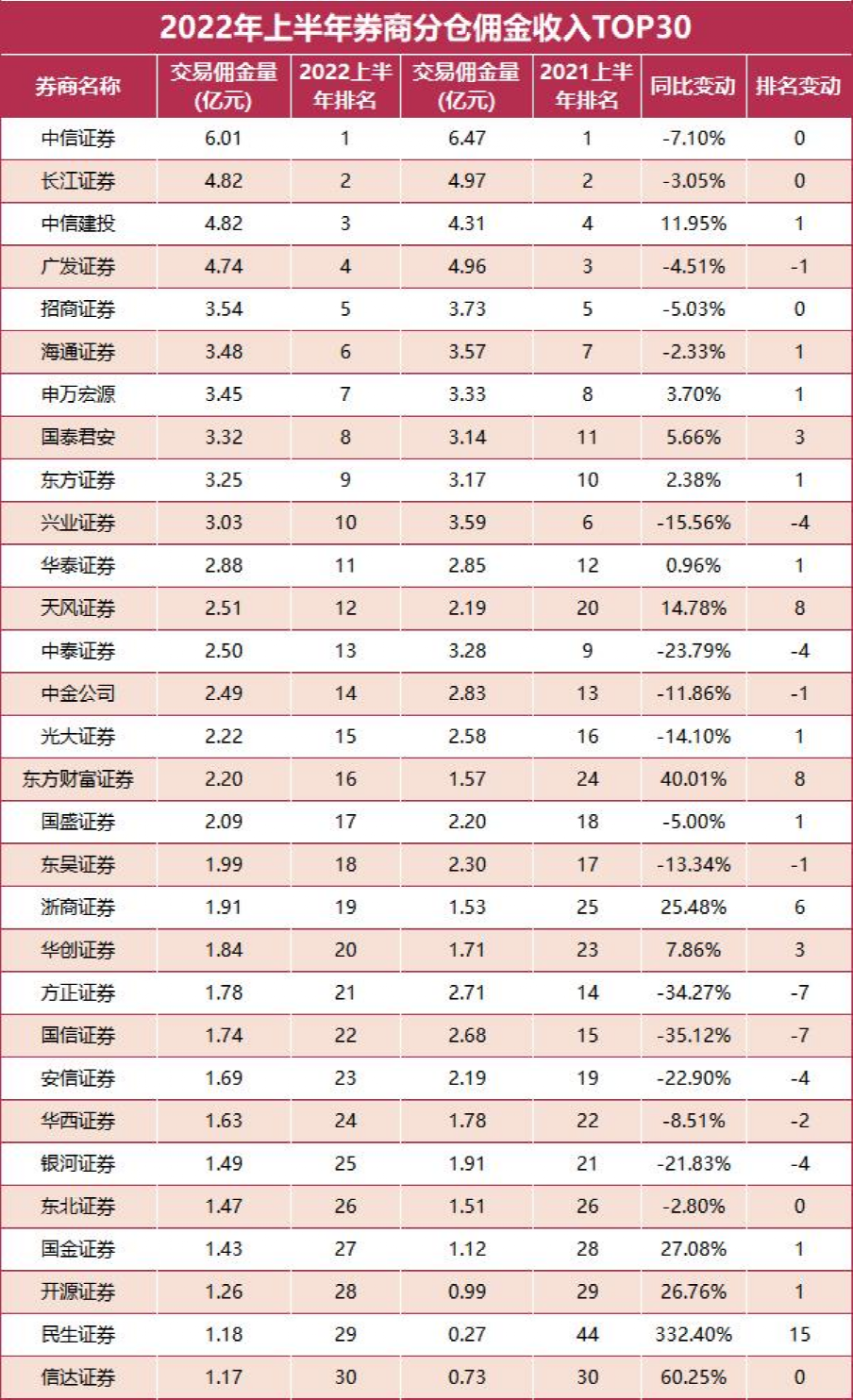

此外,天相投顾数据显示,2022上半年公募基金共向91家券商支付分仓佣金,合计交易佣金量为90.36亿元。

请输入验证码